Au cours des 12 derniers mois, 70% des TPE et PME ont constaté un alongement des retards de paiement. Alors que le contexte économique entraîne des difficultés de trésorerie dans de nombreuses entreprises, se soucier de recouvrer sans délai ses créances devient fondamental. Les impayés comme les retards de paiement constituent un réel fléau. Le Credit Management passe notamment par une procédure de relance client optimisée. Pour vous permettre de faire le point sur votre propre gestion du recouvrement et améliorer l’encaissement de chaque vente ou créance, voici les 12 étapes d’une démarche de relance idéale.

Pourquoi faire une procédure de relance client ?

Qu’est-ce qu’une procédure de relance client ?

Une procédure de relance clients est un ensemble d’actions organisées pour inciter le paiement de factures impayées, incluant l’envoi de lettres de relance et la négociation, jusqu’à des mesures plus fermes si nécessaire.

Quels sont les avantages à avoir une procédure pour relancer ses factures impayées ?

Les avantages d’une procédure de relance pour les factures impayées sont :

- Préservation de la trésorerie : Indispensable pour assurer les opérations quotidiennes et le développement futur. Elle garantit que l’entreprise dispose toujours des fonds nécessaires pour ses activités.

- Anticipation et réduction des retards de paiement : Seulement moins de 9% des retards sont inférieurs à 5 jours. Anticiper va permettre de sécuriser les entrées d’argent en temps et en heure, réduisant l’incertitude financière et améliorant la planification des flux de trésorerie.

- Maintien de bonnes relations avec les clients : Une communication efficace et respectueuse lors des relances contribue à renforcer la confiance et la fidélité des clients, réduisant ainsi les possibilités de retard de paiement.

- Santé financière de l’entreprise : Amélioration de la santé générale de l’entreprise et de sa solvabilité.

Maintenant, voyons comment peut-on mettre en place ou améliorer la procédure de relance client.

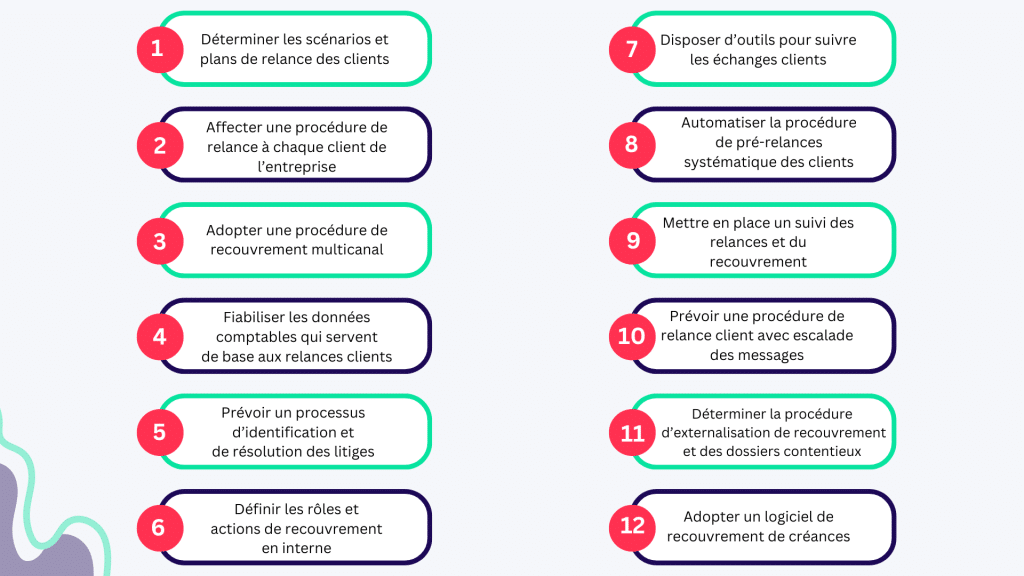

12 étapes pour améliorer votre procédure de relance client et d’impayés

Si vous souhaitez mettre en place une procédure de relance client efficace, ou que vous souhaitez simplement améliorer votre process actuel, voici 12 étapes à suivre pour avoir une procédure de relance d’impayés béton !

1 – Déterminer les scénarios et plans de relance des clients

Une procédure de relance client rationnelle et efficace doit s’automatiser dès que cela est pertinent. Elle doit aussi coller au mieux aux différents profils des clients. Construisez donc des scénarios avec des actions de recouvrement précises pour chacun. Le plan de relance prévoit les modalités de communication, le format manuel, semi-automatique ou automatique, ainsi que la fréquence des relances.

2 – Affecter une procédure de relance à chaque client de l’entreprise

En moyenne, on sait que 50.7% des entreprises ne sont pas de bons payeurs. Analysez les clients de l’entreprise afin d’identifier pour chacun le scénario de relance qui lui correspond le mieux. Le profil payeur change ? Le risque ou le niveau de solvabilité mérite de revoir le plan de relance ? Les logiciels de recouvrement performants et tout-en-un comme Hoopiz prévoient généralement l’émission de notifications ou d’alertes, lorsque le comportement du client évolue.

3 – Adopter une procédure de recouvrement multicanal

L’optimisation de la procédure de relance implique aussi de suivre une approche multicanal. Il s’agit donc d’utiliser parfois le téléphone, d’autres fois le mail ou le courrier. Ajoutons également le fait d’associer les commerciaux de l’entreprise à la relance des factures impayées (en les tenant informés et en leur demandant des informations utiles pour le recouvrement). Car ils ont un contact privilégié avec leurs clients.

Ainsi, si personne ne répond au téléphone, le rappel suivant par mail peut obtenir plus de succès. Le rappel par SMS (avec un lien de paiement des créances) est aussi une option intéressante. La lettre recommandée se réserve aux étapes de mise en demeure, avant passage du dossier au contentieux.

4 – Fiabiliser les données comptables qui servent de base aux relances clients

Une bonne procédure de relance client suppose de travailler avec des données comptables actualisées et fiables. La balance âgée constitue le support idéal pour identifier les retards de paiement. Quant aux pré-relances avant la date d’échéance de la facture, elles se basent sur les encours clients à date. Elles mentionnent dans la lettre ou le mail chaque montant et chaque échéance à venir, ainsi que le détail de toutes les factures impayées.

Encore faut-il vous assurer des points suivants :

- comptabilité à jour, tant sur le plan des encaissements que de la facturation et de l’émission des avoirs potentiels ;

- lettrage efficace et complet des comptes clients, y compris avec des lettrages partiels lisibles et compréhensibles ;

- calcul correct des bornes des balances âgées et égalité avec la comptabilité générale.

5 – Prévoir un processus d’identification et de résolution des litiges

En dehors du plan de relance en lui-même, nous recommandons aussi de bien structurer les contrôles et actions internes à l’entreprise concernant la gestion des litiges clients. Dès lors que le débiteur signale un désaccord commercial, un problème de livraison ou une non-conformité du produit, l’entreprise doit l’identifier clairement dans ses outils informatiques, comptabilité client ou CRM. Il s’agit ensuite de communiquer en interne pour analyser et traiter ce litige au plus vite. En cas d’émission d’avoir partiel ou total, celui-ci doit se lettrer avec la facture d’origine pour faciliter le travail de relance du client.

6 – Définir les rôles et actions de recouvrement en interne

Une procédure de relance client efficace décrit clairement le workflow des actions à mener et les responsabilités de chacun :

- suivi et lettrage des comptes clients avant relance ;

- analyse périodique des encours clients (balance âgée et grands livres) afin de déterminer les relances à réaliser ;

- création d’un scénatio personalisé et d’un agenda de relances qui se met à jour automatiquement (possible avec Hoopiz) ;

- contacts avec les commerciaux pour actions ou avis sur la situation des clients ;

- émission de la lettre de relance ou autres modes de communication définis dans les scénarios clients ;

- identification et gestion des litiges ;

- contrôle du paiement effectif des factures, création et suivi des plans d’apurement client, etc.

7 – Disposer d’outils pour suivre les échanges clients

Pour plus d’efficacité, les outils de relance client se veulent collaboratifs dans l’entreprise. Ainsi, les commentaires suite aux appels téléphoniques ou les réponses des clients aux lettres de relance sont accessibles à tous les acteurs concernés. En utilisant des outils de credit management comme Hoopiz, vous bénéficiez de ce type de fonctionnalités. C’est une manière d’agiliser le recouvrement et la procédure de relance.

💡 Inscrire les commentaires c’est très bien, mais codifier les événements c’est encore mieux (en cours, promesse, litige, contentieux, etc.). L’idéal étant d’avoir un sous-statut supplémentaire (ex : litige commercial, litige logistique, litige qualité, etc.) et une codification adaptée aux spécificités de l’entreprise, de son secteur d’activité et de ses processus.

8 – Automatiser la procédure de pré-relances systématique des clients

La relance client ne commence pas quand vous découvrez un impayé ou un retard anormal de règlement dans votre comptabilité. Plus l’entreprise anticipe et communique en amont des échéances des factures, plus le paiement s’accélère. Aussi, n’hésitez pas à prévoir dans votre procédure de relance client, une première étape de pré-relance pour la plupart des clients.

9 – Mettre en place un suivi des relances et du recouvrement

Le DAF ne réalise pas lui-même les actions de recouvrement des factures. En revanche, c’est dans son rôle de s’assurer que la procédure de relance client s’applique et d’en mesurer les effets. Aussi, il lui revient de mettre en place un tableau de bord afin de piloter les indicateurs comme le DSO (days sales outstanding) ou délai moyen de paiement client.

10 – Prévoir une procédure de relance client avec escalade des messages

Pour être efficace, la procédure de relance client doit prévoir une pression progressive mise sur le débiteur. C’est une manière de le pousser à émettre le paiement de chaque facture impayée ou de répondre à la lettre ou mail de relance pour expliquer la situation. Tout en restant cordial, la fermeté augmente étape après étape, jusqu’à l’envoi éventuel d’une lettre pour signifier la mise en demeure. Adaptez chaque modèle de relance en ce sens.

💡 Hoopiz aide et conseille les entreprises à l’élaboration de scénarios efficaces selon leurs spécificités, pendant la phase de création de la plateforme. Une des bonnes pratiques consiste aussi à faire un audit du poste client en amont.

11 – Déterminer la procédure d’externalisation de recouvrement et des dossiers contentieux

Le processus de relance précise aussi la suite à donner en cas d’échec du recouvrement amiable réalisé en interne de l’entreprise. Vous pouvez confier le dossier à un mandataire de justice ou à une société spécialisée. La procédure prévoit également les cas d’injonction de payer, d’action judiciaire, etc.

12 – Adopter un logiciel de recouvrement de créances

Pour une procédure de relance client optimisée, utilisez un logiciel de recouvrement de créances comme Hoopiz. Pour la plupart des actions expliquées précédemment, ces outils apportent automatisation, confort et fiabilité. N’oublions pas l’aspect collaboratif indéniable de ce type de plateforme en ligne. Enfin, le suivi complet de tout le processus devient simple grâce à un dashboard convivial et actualisé en temps réel.

Avec ces recommandations en vue d’améliorer la procédure de relance client, vous pouvez analyser les éventuels progrès à accomplir dans votre entreprise. Vous souhaitez comprendre les fonctionnalités pratiques de notre logiciel de recouvrement en vue d’accélérer ce processus ? Prenez contact avec nos experts pour organiser une démonstration en ligne.